Según la base de datos sobre la oferta y la demanda de PV InfoLink, los envíos de JinkoSolar superaron los 11 GW en 2018, mucho más que cualquier otro fabricante. Astronergy (Chint) y Talesun se clasificaron en el décimo lugar. Esto marcó la primera vez que Astronergy legó a clasificarse entre los 10 mejores.

El rápido crecimiento de los fabricantes chinos de módulos y la demanda interna china en los últimos dos o tres años llevó a los 10 principales fabricantes de módulos a ser todos chinos, con la excepción de la coreana Hanwha Q Cells. En cuanto a este año, ya que la nueva capacidad para las fábricas de la estadounidense First Solar en los Estados Unidos, Malasia y Vietnam están aumentando, es probable que la el productor de paneles de capa fina llegue entre las 10 mejores.

Consolidación

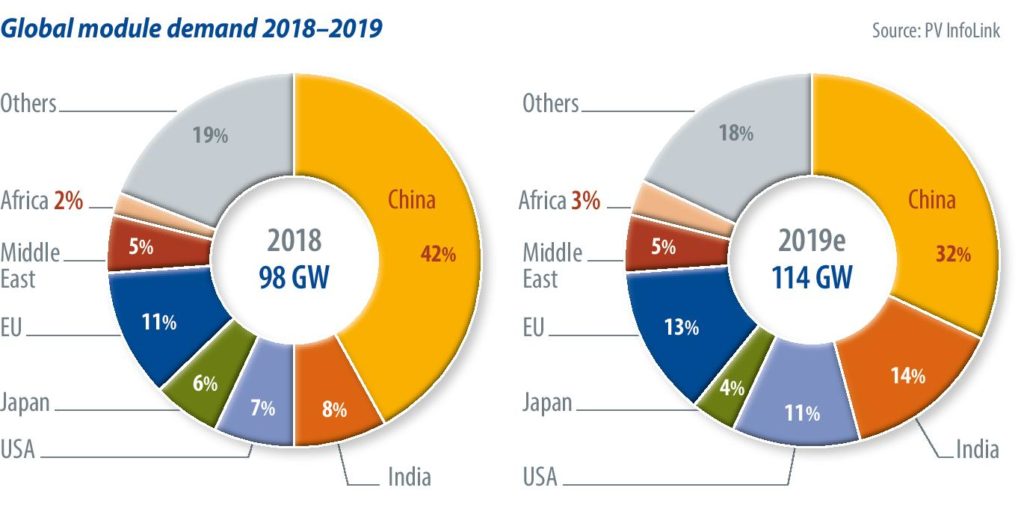

De acuerdo con la base de datos de PV InfoLink, aunque la débil demanda después de que China anunció que los cambios a su política de incentivos a finales de mayo ha llevado a menores envíos totales en el tercer trimestre con respecto al trimestre anterior, las tasas de utilización de los 10 principales fabricantes se mantuvieron en un nivel superior al promedio de la industria. Debido a los rebotes en la demanda tanto en China como en los mercados extranjeros en el cuarto trimestre, las tasas de utilización de los 10 principales fabricantes se recuperaron hasta más del 90%, alcanzando un nuevo máximo trimestral para muchos de ellos. El alto índice de utilización aumentó los envíos totales de los 10 principales fabricantes a 66 GW en 2018, lo que representa casi el 67% de los envíos globales totales de 98 GW.

Mirando hacia atrás a la primera mita de 2018, se puede observar que más fabricantes convirtieron las líneas de producción de células convencionales a la tecnología PERC. Los 10 principales fabricantes han ampliado agresivamente las capacidades de las nuevas tecnologías de módulos. A fines de 2018, los 10 principales fabricantes representan una capacidad de celdas PERC de más de 30 GW y 15 GW adicionales para los módulos de medio corte.

Aunque la demanda seguirá siendo fuerte durante el primer trimestre, el mercado debería ser débil en conjunto en el primer semestre de 2019 y fuerte en el segundo semestre de 2019, debido a una mayor demanda de China y de los mercados extranjeros como Europa y los Estados Unidos. Se prevé, además, que la demanda será la más débil en febrero, después del año nuevo lunar. Para entonces, desde la producción de polisilicio hasta el sector de módulos, la cadena de suministro experimentará una caída en los precios.

Sin embargo, a pesar de la mayor demanda en el la segunda mitad de 2019, los subsidios siguen reduciéndose en diferentes países. Por lo tanto, aunque los precios de los módulos pueden repuntar durante la temporada alta, es probable que el rango de aumento de precios no sea tan significativo como el de los sectores intermedios de la cadena de suministro. Este fue también el mayor desafío que enfrentaron los fabricantes de módulos este año. Es por eso que todos los fabricantes de módulos están empjando de manera agresiva hacia nuevas tecnologías, por ejemplo, productos con obleas de tamaño más grande, obleas cuadradas completas, o medio corte, productos multibar (MBB), paneles «shingled» e bifaciales, etc.

A juzgar por los planes de capacidad de los fabricantes de módulos de este año, la mayoría de las empresas optaron por ampliar las máquinas que son compatibles con las tecnologías de medio corte y multibar (MBB). Unos pocos optaron por expandir las líneas de producción de módulos shingled. Es muy raro ahora ver la expansión de líneas de producción convencionales. Además, algunos fabricantes han actualizado las líneas de producción existentes a líneas de producción para módulos bifaciales o especiales que pueden adaptarse a obleas con tamaños de 158.75 mm, 161.7 mm, o 166 mm. Todos los fabricantes se están preparando para un año con una variedad de productos y un aumento en la potencia del módulo.

De cara al 2019, se espera que la demanda global aumente en 16 GW, de 98 GW en 2018 a 114 GW en 2019. La participación de mercado de los 10 principales fabricantes se mantendrá en alrededor del 70%, pero pronosticamos que los productos mono representarán casi el 56% del total. Además, el envío de módulos especiales aumentará sustancialmente y, por lo tanto, los fabricantes con productos de menor podrían ver ganancias reducirse este año.

Los fabricantes de células

Para las células, el principal fabricante en 2018 fue Tongwei. Aiko y UNIEX ocuparon el segundo lugar, mientras que URE y Motech ocuparon el cuarto y quinto lugar respectivamente.

El año pasado podría verse como un punto de inflexión para el segmento de las células. Los envíos totales superaron los 6.5 GW para Tongwei, mucho más que cualquier otro fabricante de células. Se prevé que Tongwei, Aiko y UNIEX continuarán siendo los tres principales fabricantes de células también en 2019. Por otro lado, debido a que los costos de fabricación son más altos para las compañías taiwanesas, y las ventajas de los fabricantes de células de Taiwan en el mercado europeo se vieron muy afectadas después de que en Europa terminó el precio mínimo de importación de los productos de China continental, la competitividad de Taiwan se desplomó de inmediato.

Además, los eventos más importantes para el sector celular en 2018 fueron las expansiones de capacidad PERC y los aumentos de eficiencia. Según las investigaciones de PV InfoLink, Aiko, Pingmei y Tongwei fueron los fabricantes con los mayores envíos de celdas PERC. Cabe destacar que el programa chino Top Runner generará una gran demanda de celdas PERC de alta eficiencia en la segunda mita del año. Además, Aiko se convirtió en el mayor proveedor de celdas bifaciales, con envíos de 1.4 GW.

Los mercados de células bifaciales PERC y PERC han mantenido precios altos con ganancias abundantes de enero a febrero de este año. Pero es probable que los precios bajen después de febrero, a medida que se vayan lanzando nuevas capacidades y el programa Top Runner de China llegue a su fin. Para consolidar las ganancias, los fabricantes de células deben continuar aumentando la competitividad de sus productos. Después de que el emisor selectivo (SE) también se convierta en equipo estándar para líneas celulares mono PERC este año, será más difícil aumentar aún más la eficiencia de la celda. Sin embargo, muchos fabricantes aún planean expandir la capacidad de PERC y, por lo tanto, continuarán las reducciones de costos causadas por las mejoras de los equipos y los aumentos de eficiencia.

Sin embargo, aparte de la reducción de costos, la tendencia de la tecnología de células de «próxima generación» sigue siendo poco clara. La tendencia general de este año continuará disminuyendo la cuota de mercado de las células convencionales. La forma en que los fabricantes de celulares ajusten sus líneas de producción será fundamental para poder aprovechar las próximas oportunidades.

Autor: Corrine Lin, analista de PV InfoLink

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.