De la edición impresa de pv magazine 3/24

Las baterías de iones de sodio atraviesan un periodo crítico de comercialización, ya que sectores como la automoción o el almacenamiento de energía apuestan fuerte por esta tecnología. Los fabricantes de baterías ya establecidos y los recién llegados compiten por pasar del laboratorio a la fábrica con una alternativa viable al ion de litio. Con este último como estándar para la movilidad eléctrica y el almacenamiento estacionario, la nueva tecnología debe ofrecer ventajas probadas. El ion sódico parece bien situado, con una seguridad, unos costes de materias primas y unas credenciales medioambientales superiores.

Los dispositivos de iones de sodio no necesitan materiales críticos, ya que utilizan sodio abundante en lugar de litio, y no necesitan cobalto ni níquel. Cuando los precios del ion de litio subieron en 2022, en medio de predicciones de escasez de materiales, el ion de sodio se perfiló como un rival y el interés sigue siendo fuerte, incluso cuando los precios del ion de litio han empezado a caer de nuevo.

«En la actualidad, estamos realizando un seguimiento de 335,4 GWh de capacidad de producción de células de iones de sodio hasta 2030, lo que pone de relieve que sigue existiendo un compromiso considerable con esta tecnología», afirma Evan Hartley, analista principal de Benchmark Mineral Intelligence.

En mayo de 2023, la consultora londinense había calculado 150 GWh hasta 2030.

Más barato

Las pilas de iones de sodio, producidas a escala, podrían ser entre un 20% y un 30% más baratas que las de ferro/hierro fosfato de litio (LFP), la tecnología dominante de baterías de almacenamiento estacionario, gracias sobre todo a la abundancia de sodio y a los bajos costes de extracción y purificación. Las baterías de iones de sodio pueden utilizar aluminio para el ánodo colector de corriente en lugar de cobre -utilizado en las de iones de litio-, lo que reduce aún más los costes y los riesgos de la cadena de suministro. Sin embargo, ese ahorro sigue siendo potencial.

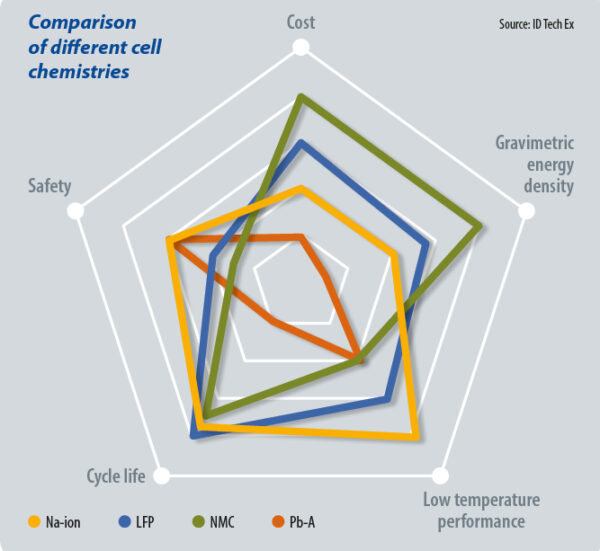

«Antes de que las baterías de iones de sodio puedan plantar cara a las actuales baterías de plomo-ácido y litio-fosfato de hierro, los agentes del sector tendrán que reducir el coste de la tecnología mejorando el rendimiento técnico, estableciendo cadenas de suministro y logrando economías de escala», afirma Shazan Siddiqi, analista tecnológico de la empresa de estudios de mercado IDTechEx, con sede en el Reino Unido. «La ventaja de coste del Na-ion sólo se conseguirá cuando la escala de producción alcance un nivel de fabricación comparable al de las pilas de iones de litio. Además, una nueva caída del precio del carbonato de litio podría reducir la ventaja de precio que ofrece el sodio».

Es improbable que el ion sodio suplante al ion litio en aplicaciones que prioricen el alto rendimiento, y en cambio se utilizará para almacenamiento estacionario y microvehículos eléctricos. Los analistas de S&P Global prevén que el ion de litio suministre el 80% del mercado de baterías en 2030, con el 90% de esos dispositivos basados en LFP. El ion sodio podría representar el 10% del mercado.

Opciones adecuadas

Los investigadores llevan estudiando el ion sodio desde mediados del siglo XX, y entre los avances más recientes figuran mejoras en la capacidad de almacenamiento y el ciclo de vida de los dispositivos, así como nuevos materiales para ánodos y cátodos. Los iones de sodio son más voluminosos que sus homólogos de litio, por lo que las pilas de iones de sodio tienen menor voltaje y menor densidad energética gravimétrica y volumétrica.

La densidad energética gravimétrica de los iones de sodio se sitúa actualmente entre 130 Wh/kg y 160 Wh/kg, pero se espera que en el futuro supere los 200 Wh/kg, por encima del límite teórico de los dispositivos LFP. En términos de densidad de potencia, sin embargo, las baterías de iones de sodio podrían tener 1 kW/kg, por encima de los 340 W/kg a 420 W/kg de las de níquel-manganeso-cobalto (NMC) y de los 175 W/kg a 425 W/kg de las de LFP.

Mientras que la vida útil de los dispositivos de iones de sodio, de 100 a 1.000 ciclos, es inferior a la de los de LFP, el desarrollador indio KPIT ha informado de una vida útil con un 80% de retención de la capacidad durante 6.000 ciclos -dependiendo de la química de la célula-, comparable a la de los dispositivos de iones de litio.

«Siddiqi, de IDTechEx, afirma: «Todavía no hay una única química ganadora dentro de las baterías de iones de sodio. «Se están realizando muchos esfuerzos de I+D para encontrar el material activo ánodo/cátodo perfecto que permita la escalabilidad más allá de la fase de laboratorio».

Refiriéndose a la organización científica de seguridad Underwriter Laboratories, con sede en Estados Unidos, Siddiqi añadió que «la normalización UL para las células de iones de sodio está, por tanto, todavía lejos y esto hace que los OEM [fabricantes de equipos originales] duden a la hora de comprometerse con esta tecnología.»

El blanco de prusia, el polianión y el óxido estratificado son candidatos a cátodos con materiales más baratos que sus homólogos de iones de litio. El primero, utilizado por Northvolt y CATL, está ampliamente disponible y es barato, pero tiene una densidad energética volumétrica relativamente baja. La empresa británica Faradion utiliza óxido estratificado, que promete una mayor densidad energética, pero su capacidad se reduce con el tiempo. La francesa Tiamat utiliza polianión, más estable pero con vanadio tóxico.

«La mayoría de los fabricantes de baterías de iones de sodio utilizarán la tecnología de cátodos de óxido estratificado», afirma Hartly, de Benchmark. «De hecho, el 71% de los proyectos [de pilas] son de óxido estratificado. Del mismo modo, el 90,8% de los cátodos de iones de sodio son de óxido estratificado».

Mientras que los cátodos son el principal factor de coste de las baterías de iones de litio, el ánodo es el componente más caro de las baterías de iones de sodio. El carbono duro es la opción estándar para los ánodos de iones de sodio, pero la capacidad de producción va a la zaga de la de las pilas de iones de sodio, lo que dispara los precios. Recientemente se han obtenido materiales de carbono duro a partir de diversos precursores, como residuos animales, lodos de depuradora, glucosa, celulosa, madera, carbón y derivados del petróleo. El grafito sintético, material habitual de los ánodos de iones de litio, depende casi exclusivamente de los dos últimos precursores. Con su cadena de suministro en desarrollo, el carbono duro es más costoso que el grafito y representa uno de los principales obstáculos en la producción de células de iones de sodio.

Para mitigar en parte los costes más elevados, las baterías de iones de sodio presentan una mejor tolerancia a la temperatura, sobre todo en condiciones bajo cero. Son más seguras que las de iones de litio, ya que pueden descargarse a cero voltios, lo que reduce el riesgo durante el transporte y la eliminación. Las baterías de iones de litio suelen almacenarse con un 30% de carga. Las de ión sodio tienen menos riesgo de incendio, ya que sus electrolitos tienen un punto de inflamación más alto, es decir, la temperatura mínima a la que una sustancia química puede vaporizarse y formar una mezcla inflamable con el aire. Dado que ambos productos químicos tienen una estructura y unos principios de funcionamiento similares, el ion sodio puede integrarse a menudo en las líneas y equipos de producción de ion litio.

De hecho, el principal fabricante de baterías del mundo, CATL, está integrando el ion sodio en su infraestructura y productos de ion litio. Su primera batería de ión sodio, lanzada en 2021, tenía una densidad energética de 160 Wh/kg, con una promesa de 200 Wh/kg en el futuro. En 2023, CATL dijo que el fabricante de automóviles chino Chery sería el primero en utilizar sus baterías de iones de sodio. A finales de 2023, CATL declaró a pv magazine que había desarrollado una cadena industrial básica para las baterías de iones de sodio y establecido la producción en masa. La escala de producción y los envíos dependerán de la ejecución de los proyectos de los clientes, dijo CATL, añadiendo que aún queda mucho por hacer para el despliegue comercial a gran escala del ion sodio. «Esperamos que toda la industria colabore para promover el desarrollo de las baterías de ión sodio», afirma el fabricante.

A la carga con el sodio

En enero de 2024, BYD, el mayor fabricante de automóviles y segundo proveedor de baterías de China, anunció que había iniciado la construcción de una fábrica de baterías de iones de sodio de 10.000 millones de CNY (1.400 millones de dólares) y 30 GWh al año. Su producción alimentará dispositivos de «micromovilidad». HiNa, filial de la Academia China de las Ciencias, puso en marcha en diciembre de 2022 una línea de producción de baterías de iones de sodio de un gigavatio por hora y anunció una gama de baterías de iones de sodio y un prototipo de coche eléctrico.

El fabricante europeo de baterías Northvolt presentó en noviembre de 2023 unas células de batería de iones de sodio de 160 Wh/kg. Esta tecnología, desarrollada en colaboración con Altris, una filial de la Universidad de Uppsala (Suecia), se utilizará en la próxima generación de dispositivos de almacenamiento de energía de la empresa. La oferta actual de Northvolt se basa en la química NMC. En la presentación, Wilhelm Löwenhielm, director senior de desarrollo de negocio de sistemas de almacenamiento de energía de Northvolt, afirmó que la empresa quiere una batería que sea competitiva con la LFP a gran escala. «Con el tiempo, se espera que la tecnología supere significativamente a la LFP en términos de competitividad de costes», afirmó.

Northvolt quiere una batería «plug-and-play» para entrar rápidamente en el mercado y ampliarlo. «Las actividades clave para introducir esta tecnología en el mercado son la ampliación de la cadena de suministro de materiales para baterías, que Northvolt está llevando a cabo en la actualidad junto con sus socios», explica Löwenhielm.

Otras empresas más pequeñas también están aportando su granito de arena a la comercialización de la tecnología de iones de sodio. Faradion, que fue adquirida por el conglomerado indio Reliance Industries en 2021, afirma que ahora está trasladando a la producción el diseño de su célula de nueva generación. «Hemos desarrollado una nueva tecnología de celdas con una densidad energética un 20% mayor y una vida útil un tercio superior a la de nuestro diseño anterior», declaró James Quinn, consejero delegado de Faradion.

Las células de primera generación de la empresa demostraron una densidad energética de 160 Wh/kg. En 2022, Quinn dijo que el plan de Reliance era construir una fábrica de iones de sodio de dos dígitos de gigavatios en la India. Por ahora, parece que esos planes siguen en pie. En agosto de 2023, el presidente de Reliance, Mukesh Ambani, declaró en la junta anual de accionistas de la empresa que el negocio está «centrado en la comercialización acelerada de nuestra tecnología de baterías de iones de sodio… Nos basaremos en nuestro liderazgo tecnológico para industrializar la producción de células de iones de sodio a un nivel de megavatios en 2025 y aumentar rápidamente a gigavatios a partir de entonces», dijo.

Producción

La startup Tiamat ha avanzado en sus planes de iniciar la construcción de una planta de producción de 5 GWh en la región francesa de Hauts-de-France. En enero de 2024, recaudó 30 millones de euros (32,4 millones de dólares) en capital y financiación de deuda y dijo que espera completar la financiación de su proyecto industrial en los próximos meses, con lo que la financiación total rondará los 150 millones de euros. La empresa, una spin-off del Centro Nacional de Investigación Científica francés, fabricará inicialmente en su fábrica células de iones de sodio para herramientas eléctricas y aplicaciones de almacenamiento estacionario, «para atender los primeros pedidos que ya se han recibido». Más adelante, su objetivo será aumentar la producción de productos de segunda generación para aplicaciones de vehículos eléctricos.

En Estados Unidos, las empresas del sector también están intensificando sus esfuerzos de comercialización. En enero, Acculon Energy anunció la producción en serie de sus módulos y paquetes de baterías de iones de sodio para aplicaciones de almacenamiento de energía en movilidad y estacionarias, y desveló sus planes para ampliar su producción a 2 GWh a mediados de 2024. Por su parte, Natron Energy, una empresa derivada de la Universidad de Stanford, tenía previsto empezar a producir en serie sus baterías de iones de sodio en 2023. Su objetivo era fabricar 600 MW de células de ión sodio en las instalaciones de ión litio de Meadowbrook, en Michigan. Sin embargo, las actualizaciones sobre los avances han sido limitadas.

Financiación

En octubre de 2023, Peak Energy surgió con una financiación de 10 millones de dólares y un equipo directivo formado por ex ejecutivos de Northvolt, Enovix, Tesla y SunPower. La empresa dijo que inicialmente importaría células de baterías y que no se esperaba que eso cambiara hasta principios de 2028. «Se necesitan unos mil millones de dólares para una fábrica de gigavatios a pequeña escala: menos de 10 GW», dijo Landon Mossburg, consejero delegado de Peak Energy, en la presentación. «Así que la forma más rápida de llegar al mercado es construir un sistema con células disponibles de un tercero, y China es el único lugar que está construyendo capacidad para enviar suficientes células». Con el tiempo, la empresa espera poder optar a créditos de contenido nacional en virtud de la Ley de Reducción de la Inflación de Estados Unidos.

Algunos proveedores, como la india KPIT, han entrado en este sector sin planes de producción. Esta empresa de software y soluciones de ingeniería para automoción presentó su tecnología de baterías de iones de sodio en diciembre de 2023 y se embarcó en la búsqueda de socios fabricantes. Ravi Pandit, presidente de KPIT, dijo que la empresa ha desarrollado múltiples variantes con una densidad de energía que oscila entre 100 Wh/kg y 170 Wh/kg, y que podría llegar a 220 Wh/kg.

«Cuando empezamos a trabajar en baterías de iones de sodio, las expectativas iniciales de densidad energética eran bastante bajas», dijo. «Pero en los últimos ocho años la densidad energética ha ido subiendo gracias a los desarrollos que hemos llevado a cabo nosotros y otras empresas». Otros están al acecho de asociaciones de suministro. El año pasado, el grupo tecnológico finlandés Wärtsilä -uno de los principales integradores de sistemas de almacenamiento de energía en baterías del mundo- dijo que estaba buscando posibles asociaciones o adquisiciones en este campo. En aquel momento, estaba probando la tecnología en sus instalaciones de investigación. «Nuestro equipo sigue comprometido con la búsqueda de nuevas oportunidades en términos de diversificación de las tecnologías de almacenamiento de energía, como la incorporación de baterías de iones de sodio en nuestras futuras soluciones estacionarias de almacenamiento de energía», dijo Amy Liu, directora de desarrollo de soluciones estratégicas de Wärtsilä Energy Storage and Optimization, en febrero de 2024.

Oportunidad de nearshoring

Tras muchos anuncios de producción en serie, las baterías de iones de sodio se encuentran ahora en el punto de inflexión y el interés de los inversores determinará el destino de la tecnología. El análisis de mercado de IDTechEx, realizado en noviembre de 2023, sugiere un crecimiento previsto de al menos 40 GWh para 2030, con 100 GWh adicionales de capacidad de fabricación dependiendo del éxito del mercado para 2025.

«Estas proyecciones suponen un auge inminente del sector [de las baterías de ión sodio], que depende del compromiso comercial en los próximos años», afirma Siddiqi.

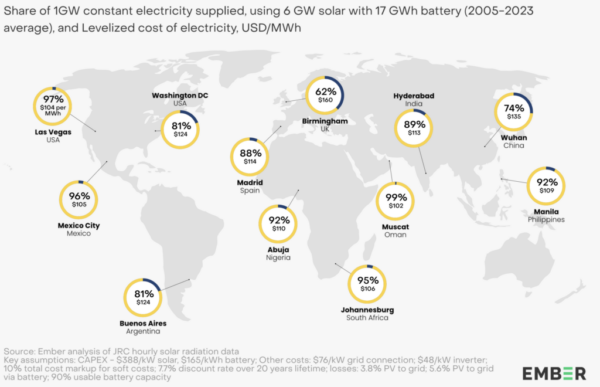

El ion sodio podría ofrecer otra oportunidad a las cadenas de suministro de energía limpia cercanas a la costa, con las materias primas necesarias tan fácilmente disponibles en todo el mundo. Sin embargo, parece que el tren ya ha salido de la estación.

«Al igual que en las primeras fases del mercado de las baterías de iones de litio, el principal obstáculo para la industria mundial será el dominio de China», afirma Hartley, de Benchmark. «En 2023, el 99,4% de la capacidad de las células de iones de sodio se basaba en China, y se prevé que esta cifra solo descienda al 90,6% en 2030. Al igual que la política en Europa y América del Norte busca alejar las cadenas de suministro de baterías de iones de litio de China, debido a la dependencia de su producción nacional, también será necesario un cambio en el mercado de iones de sodio para crear cadenas de suministro localizadas.»

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.