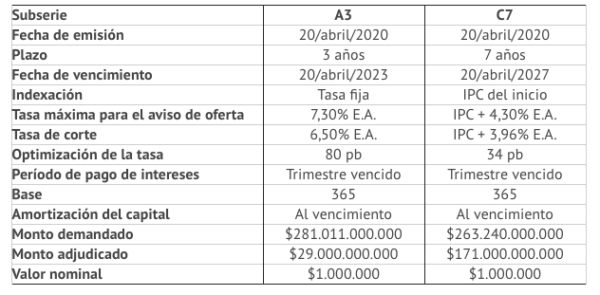

Celsia Colombia S.A. E.S.P., empresa de energía del Grupo Argos, realizó este lunes una emisión y colocación de nuevos bonos ordinarios mediante el mecanismo de subasta holandesa por un valor de 200.000 millones de pesos colombianos (unos 50.504.300 dólares), los cuales se adjudicaron en dos series de la siguiente manera:

- Serie A: $29.000 millones a tres años con una tasa fija de 6,50%.

- Serie C: $171.000 millones a siete años al IPC + 3,96%.

Esta emisión hace parte del programa de colocación y emisión de bonos ordinarios que tiene la compañía por un cupo global de $2 billones, de los cuales ya se han colocado $1,9 billones, considerando el resultado de la oferta de este lunes.

Según la compañía, destinatario de la emisión fue el público en general incluidos los fondos de pensiones y compañías aseguradoras.

Con los recursos de la emisión se pagará el vencimiento de la serie C-10 que tiene la compañía el próximo 21 de abril, por un valor de $214.120 millones los cuales fueron emitidos en el 2010, manteniendo así una posición financiera sólida y con una adecuada flexibilidad.

Al respecto Ricardo Sierra, líder de Celsia manifestó “nos propusimos hacer esta emisión, aún en medio de la contingencia que atraviesan Colombia y el mundo entero, porque creemos firmemente en que el país tiene las herramientas para superar esta crisis y sobreponerse, y como empresarios debemos ayudar a impulsar la economía y seguir desarrollando nuestros sectores”.

La compañía invertirá “en calidad del servicio para nuestros clientes” y en fortalecer el sistema eléctrico del país con la construcción de nuevos proyectos renovables.

Una vez completadas las operaciones antes mencionadas, la compañía mantendrá el mismo nivel de apalancamiento estructural, y no tiene vencimientos importantes de deuda adicionales en lo que resta del 2020 y 2021, más allá de las líneas de crédito de capital de trabajo acostumbradas.

La emisión se realizó 100% virtual y de manera remota y la BVC fue la entidad encargada de recibir las demandas, aceptarlas o rechazarlas y finalmente realizar la adjudicación.

A continuación, se informan los detalles de los bonos y la colocación:

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.